青色申告について

一般の確定申告には大きく分けて、白色申告と青色申告とがあります。

青色申告をするには、適用を受けようとする年の 3月15日 まで(新たに事業開始の場合は開業から2カ月以内)に税務署への届出が必要です。

青色申告をするには、適用を受けようとする年の 3月15日 まで(新たに事業開始の場合は開業から2カ月以内)に税務署への届出が必要です。

青色申告特別控除

65万円と55万円と10万円の3種類があります。(いずれも、所得金額が黒字の場合受けられます。)

・55万円控除

事業所得者と事業的規模の不動産所得者が期限内に申告をして損益計算書と併せ、貸借対照表を提出し、なおかつ「正規の簿記の原則」に従って帳簿書類に日々の取引を記録していると受けられます。

・65万円控除

上記に加え、申告期限内にe-taxによる申告、または仕訳帳及び総勘定元帳を電子帳簿により保存していると受けられます。(電子帳簿保存は事前に申請が必要です。)

・10万円控除

65万円の控除を受けない青色申告者は10万円の控除になります。

青色事業専従者給与

事業主と生計を一にする親族で、専ら事業に従事しているときには、その働きに応じた適正な給与が全額、必要経費になります。(届出が必要です。)

純損失の繰越控除と繰り戻し還付

その年の所得が赤字の場合には、その赤字の金額を翌年以降3年間にわたって順次各年分の黒字金額から控除することができます。また、前年に繰り戻して前年分の所得金額の還付を受ける事もできます。

その他の特典

貸倒引当金などの設定、中小企業者の機械などの特別償却等があります。

青色申告の節税効果

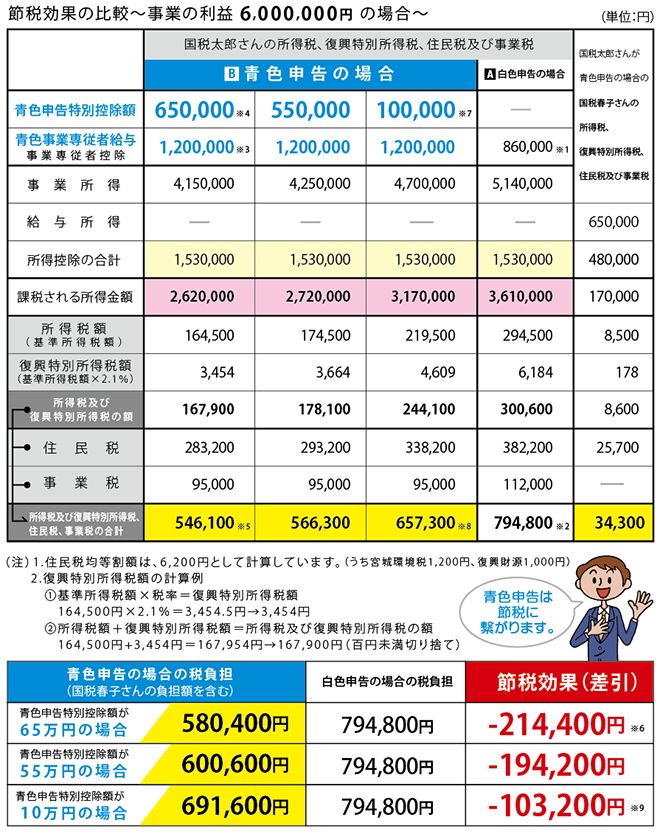

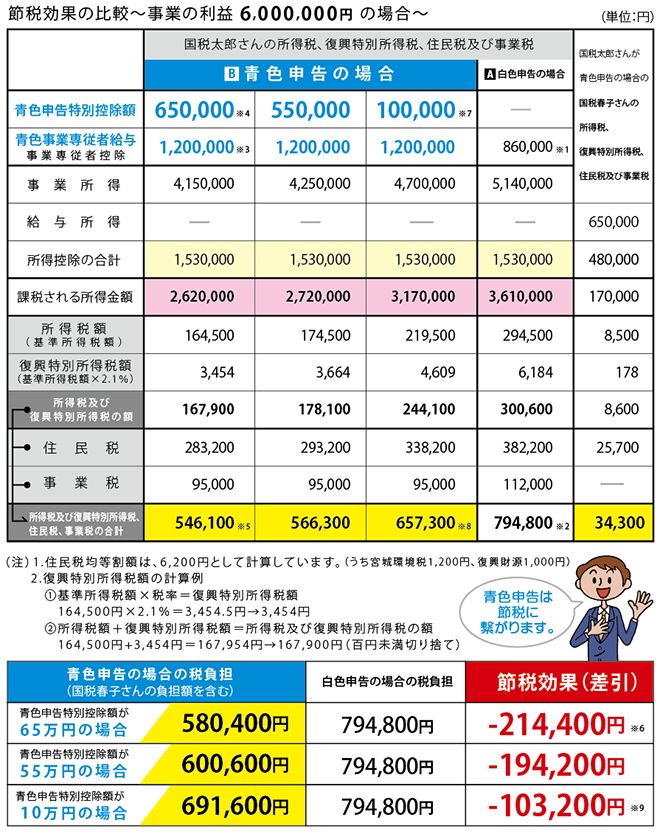

青色申告の場合と白色申告の場合とでは、具体的にどのくらい節税効果があるか比較してみます。

例)事業(製造業)を営む国税太郎さん

また、青色申告特別控除10万円の適用を受けた場合でも、各税の合計額は657,300円となり、妻・春子さんに基礎控除以外の所得控除がなければ、所得税、復興特別所得及び住民税の合計額は34,300円となりますので、白色申告の場合に比べて103,200円の節税となります。

(注)住民税均等割額は、6,200円(仙台市)として計算しています。

例)事業(製造業)を営む国税太郎さん

白色申告の場合

妻・春子さんは事業専従者ですから、事業専従者控除86万円を事業の利益から差し引いて税額を計算した結果、所得税、復興特別所得税、事業税及び住民税の各税の合計は794,800円となります。

青色申告の場合

妻・春子さんに支払う青色事業専従者給与の金額120万円を事業の利益から差し引き、さらに青色申告特別控除65万円の適用を受けた上で税額を計算した結果、各税の合計額は565,100円となります。妻・春子さんに基礎控除以外の所得控除がなければ、所得税、復興特別所得税及び住民税の合計額は34,300円となりますので国税太郎さんと妻・春子さんが負担する税金の合計額は580,400円となり、白色申告の場合に比べて214,400円の節税となります。また、青色申告特別控除10万円の適用を受けた場合でも、各税の合計額は657,300円となり、妻・春子さんに基礎控除以外の所得控除がなければ、所得税、復興特別所得及び住民税の合計額は34,300円となりますので、白色申告の場合に比べて103,200円の節税となります。

(注)住民税均等割額は、6,200円(仙台市)として計算しています。

節税効果の比較

青色申告特別控除を受けることにより

「所得税」「国民健康保険」「住民税」の節税に繋がります。

「所得税」「国民健康保険」「住民税」の節税に繋がります。

個人事業主が知っておきたい青色申告のメリット

▼決算申告の流れ